因为疫情的影响,港股火锅上市公司海底捞在2020年7月6日公告称截止到6月30日止的六个月公司营收相比于2019年同期下降约20%,紧接着7月7日又进行了补充公告,截止到2020年6月30日止的六个月公司净利润录得亏损,亏损额大约在9亿RMB-10亿RMB不等,而海底捞在2019年同期净利润为9.11亿RMB。

这仅仅是中国餐饮行业的缩影,受到疫情的影响,从春节之前开始一直到3月中旬甚至4月,中国绝大多数的餐厅停止堂食营业仅开展外卖业务,甚至在疫情严重期间餐厅整体关停。这是中国餐饮行业过去10多年最灰暗的时间,上一次还要再追溯到2003年非典期间,不过两个时期的市场环境、经济环境不可同日而语,尤其是最近十多年中国餐饮行业的发展,已经有越来越多的连锁餐饮企业诞生,尤其是具备一定规模的餐饮企业越来越多,有一部分连锁餐饮抗压能力不见得会比单体餐厅强。

作为对比,海底捞关联公司颐海国际并没有疫情受到负面影响,反而超出市场预期,颐海国际是一家复合调味品以及方便食品制造商,向海底捞以及其他餐饮企业提供复合调味品,同时也生产、销售海底捞品牌的火锅底料以及方便食品。根据中金公司的研报,颐海国际2020年上半年收入预计同比增长28%,净利润同比增长40%至3.78亿。目前颐海国际在港股市值已经超过1000亿港元,换算成人民币约为900亿以上,市盈率超过百倍为117倍左右。

海底捞在2019年的年营收规模为265.5亿RMB,净利润为23.46亿RMB。颐海国际在2019年的年营收规模为42.8亿RMB,净利润为7.95亿RMB。作为对比海底捞目前的市值为1884亿港元,约为1702亿RMB,2019年收入相差6倍多,净利润相差近3倍,市值相差2倍不到。当然不同行业有不同估值衡量的方式,但这也同样说明了一些问题以及对于餐饮企业来说可以思考的一个方向,即预包装食品究竟意味着什么以及预包装食品业务战略有多大的想象空间。

我们观察到不同的餐饮企业对于预包装食品业务采取的策略以及重视程度有非常大的不同,而这呈现出来的情况就是预包装食品业务是当做对餐饮业务的补充,顾客需求的延伸,还是作为公司级战略性业务。

在餐饮行业里会提到餐饮零售化这个概念,目前也有许多餐饮企业将餐饮零售化作为核心战略,餐饮零售化即以餐饮甚至是餐厅为核心去做泛零售化的事情,其中就包括了餐厅的线上化,最常见的线上化方式是外卖,也有将餐厅当做一个零售场所,在餐厅内部开设货架位或产品展示,售卖一些食材、原料以及自有开发的预包装产品,同时也将零售属性与线上化结合起来做电商。

不过作为餐饮企业来说,餐饮零售化与餐饮预包装食品化的逻辑不同,前面也提到餐饮零售化是以餐饮企业视角,而餐饮预包装食品化是以消费品视角。或者进一步说,餐饮零售化是围绕餐厅这个场景来展开的,而餐饮预包装食品化是以供应链、产品、市场需求为基础做消费品公司要做的事情。

有两个比较直接的例子,可以体现出这种差异,一个是上文有提到的海底捞与颐海国际,可以看到的是颐海国际围绕海底捞品牌开发了火锅底料、酱料以及方便食品产品,而这是颐海国际依托于海底捞调味品供应链一步步发展起来的,这些产品除了海底捞自己的线上商场有销售之外,还进入了线下零售渠道以及流通渠道,而这些业务是颐海国际作为一个独立主体单独运营的。

另外一个是西贝旗下的西贝甄选,根据其官方介绍,西贝甄选被定位成一个线上商城平台,产品线覆盖到冷冻主菜、冷冻肉、酱料、基础调味品、初级农产品食材、零食等,其中西贝甄选小程序中销售最高的是张爷爷空心挂面,这款食材在舌尖上中国走红后西贝买下了授权。目前西贝甄选旗下产品主要在电商以及门店销售,还未进入各种类型的线下零售渠道,产品目前以代加工为主,核心供应商包括新希望六和、福成五丰等知名企业。

显然海底捞与颐海国际是以预包装食品的视角来做这件事情,而西贝&西贝甄选是以餐饮的视角来做这件事情,不过不排除西贝接下来进一步调整预包装食品的策略,让这块业务作为一家消费品公司的方式来运营,让这个业务板块有更大的想象空间。

谈到这里,上面的例子更多是餐饮企业,作为餐饮企业在餐饮预包装食品化下有非常值得深入挖掘的可能,这是不是说明餐饮预包装食品化的趋势更加适合餐饮企业,而不适合预包装食品企业?

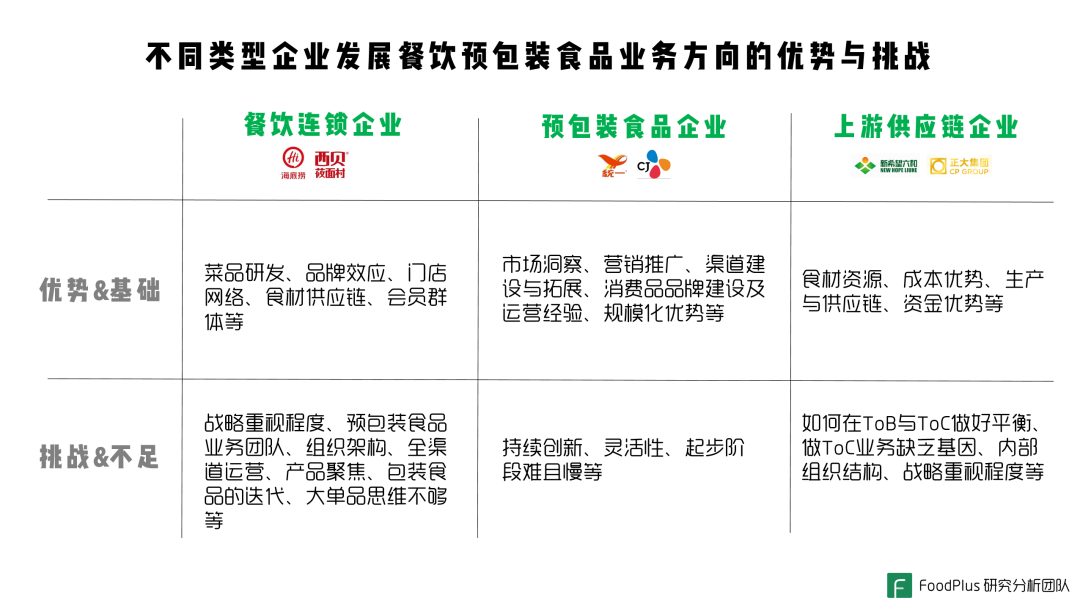

其实不然,餐饮企业有餐饮的天然优势和基础,但也有弊端。而预包装食品企业虽然没有餐饮企业的这些天然优势和基础,但也有属于预包装食品企业的特色和优势。

在食品工业还没有出现的时候,谈到吃什么、如何吃,更多是烹饪或餐饮,而食品工业之所以能够有很好的发展,很大程度上是烹饪的工业化或者在此基础上的革新,所以从某种程度上预包装食品与餐饮是一体的,只不过因为现代零售以及现代通路的发展以及工业生产的规模化,导致整个产业链有截然不同的结构,从而让食品与餐饮变成了两个不同的行业。

但随着餐饮的标准化发展以及餐饮供应链端的工业化渗透,同时食品工业的技术和生产工艺在升级,现在已经可以通过工厂生产达到普通烹饪标准甚至是中高级烹饪标准的食品。尽管这种变化是缓慢的,但又是不可逆的,所以餐饮烹饪与食品工业之间的重叠度越来越高,这就诞生了一个新的市场机会,并且随着两个行业重叠地带在持续扩大,整个市场也表现得非常活跃,拥有各自优势的餐饮企业与预包装食品企业都有机会在这个市场里找到自己的优势,并且占据有利的市场地位。

所以基于这个大的行业与市场背景,我们想深入的谈一谈餐饮预包装食品化这个话题,其中包括了:

如何定义餐饮预包装食品化,以及相应的产品边界与品类边界在哪里?

过去餐饮&烹饪与食品工业是如何相融发展,又是如何分化成两个截然不同的行业,背后的的原因以及逻辑是什么?

为什么现在处在一个深度融合的节点上,现在及未来会如何进行深度融合?

冷冻食品、常温主菜类食品、方便食品、预制菜半成品、预包装熟食、复合调味品、地区风味特色食品等,哪些是这个大背景下的机会点,为什么是机会点或不是机会点,以及如何把握好不同的机会点?

在餐饮预包装食品化的趋势下,餐饮企业有什么优势,以及如何利用自身优势将预包装食品业务做大,并且做成主营业务之一?

与之对应的,预包装食品企业又拥有什么样的优势,这些优势如何去发挥出来,并以此扩大自身业务规模,从而变成一家规模化的食品消费品公司,或者已经是规模化的食品消费品公司如何扩大市场规模、如何巩固自身市场地位?

同时一些饮品服务为核心的餐饮企业,比如喜茶、乐乐茶、奈雪的茶、星巴克、Peet's等,从这些奶茶连锁、咖啡连锁公司里能看到哪些餐饮预包装食品化上不一样的路径?

基于不同类型公司都有机会抓住餐饮预包装食品化这个趋势,那对于上游供应链端的企业来说能够带来什么样的机会,也是一个值得关注的领域,例如新希望六和、正大集团、双汇等肉类加工商等。

餐饮预包装化在国外是如何发展的,不论是常温食品还是冷冻食品的发展,能够给中国市场以及中国公司什么样的启发与方向指引?

这篇文章一共会分成以下几部分:

1、为什么餐饮与预包装食品的深度融合是一种未来,以及其中的品类边界与产品边界在哪里?

2、国外不同国家&地域饮食文化与冷冻食品、主菜餐食产品发展之间的关系,以及行业概况是怎么样的,对于中国餐饮与预包装食品的发展有什么样的启示?

3、中国市场餐饮预包装食品化的机会在哪里,现在及未来的行业格局是什么样的?

4、对于餐饮企业、预包装食品企业、供应链企业来说,应该如何把握住这次机会?

1、为什么餐饮与预包装食品的深度融合是一种未来,以及其中的品类边界与产品边界在哪里?

如果要回溯餐饮与预包装食品的关系以及两者关系的演变,应该从更早开始,即食品工业的发展,在食品工业之前,对于食物来说更多是烹饪,不同的烹饪方式背后代表的是全球不同国家以及地域的饮食文化,例如国内外很多经典的食物,意面、披萨、汉堡、法餐、火锅、面包、饼干等等。

最早食品工业的发展是希望解决一个非常核心的问题,即延长食物的保质期,通过生产工艺的技术手段以及添加剂的使用,来让食物更加稳定,从而能够保存更长的时间。最早可以追溯到18世纪的法国,当时提出排气、密封以及杀菌的方法来保存食品,后来这种方法逐渐应用到罐头、乳制品、面粉等产品中,正是因为这些尝试一步步发展成了现代化的食品工业。

而这些深加工食物又分成了两种类型,一种是烹饪的工业化,肉类深加工、罐头食品、酸奶、面包、零食、方便食品都是属于这种,另一种是通过技术以及包装等手段来延长某种单一食物的保质期,比如纯牛奶、巴氏奶、饮用水等。

从目前食品消费品各种类型的产品来看,烹饪的工业化涉及到的产品类别更加广泛,单一食物延长保质期产品类别相对少一些,不过后者也更加容易规模化,尤其是在供应链、生产以及渠道销售端。

最早食品工业的发展,我们可以理解为是餐饮与预包装食品最早阶段的融合,在这一阶段更多是将烹饪进行工业化改造,从而出现了非常多的包装类食品。

再往后,是包装食品开始从食材、调味料端改造餐饮与烹饪,这个时期以单一调味品、食材干货为主,也包括一部分复合调味品,由于调味品与食材的工业化生产,延长保质期之后,渠道与通路可以让不同风味的调味品与食材在不同地区进行流通,这种因素促成了不同地域的餐饮烹饪相互渗透和融入。同时在这个阶段也出现了方便食品产品,比如方便面。

随着冷链的发展,出现了一个新的市场,冷冻食品与冷藏食品,有一部分是食材做速冻处理,而有一部分是冷冻或冷藏主菜餐食,在这个阶段预包装食品与餐饮相互在渗透、融合,在这种相互作用之下冷冻食品、冷藏食品市场快速发展。

从整个餐饮行业来说,这是一个分散的市场,但随着规模化的连锁餐饮出现,餐饮行业的集中度在相对提高,而连锁餐饮需要高度的标准化,这推动了中央厨房以及餐饮供应链行业的发展,例如肯德基、麦当劳在上游端就可以理解为是一家餐饮供应链公司,其他许多中国餐饮企业也设立中央厨房以及自有的食材供应链体系以及冷链配送体系,也出现了像Sysco、乐禾食品、美菜网、蜀海这样的第三方食材供应链解决方案商。

而最近几年随着复合调味品的发展与创新,餐饮行业的标准化程度再进行了提升,前文提到的海底捞关联公司颐海国际就是一家复合调味品制造商,是从海底捞剥离出来的,而颐海国际就承担了海底捞在火锅底料上的标准化以及创新。

餐饮与预包装食品的融合还体现在另一个维度,即预包装食品公司将餐饮作为渠道,比如不同类型的酒水饮料,甚至在一些特定品类之中将餐饮渠道作为主要营收来源的渠道。

食品工业的发展逐渐成熟、冷冻冷藏食品渗透率逐渐提升、餐饮供应链成熟以及标准化程度越来越高、复合调味品的成熟与发展,这些构成了餐饮与预包装食品深度融合的基础。

进一步促进餐饮与预包装食品深度融合的契机是需求与饮食文化、饮食习惯的变化,疫情起到更多是加速器的作用,背后是消费者对方便、美味的需求,从而衍生了自热火锅、速食面等产品的巨大需求。而冷冻食品、预制菜等则是在烹饪便捷化的影响下开始加速发展,而复合调味品的发展也能够让烹饪便捷化。

从饮食习惯来看,未来的烹饪方式可能会分化成两个方向,其中一个方向还是以烹饪手艺为主,在美食与风味上向上探索,另一个方向则是保证一定口味基础上便捷化。后者则是餐饮与预包装食品深度融合的核心基础,会逐渐渗透到很多食品品类或食物类型中。

其实餐饮与预包装食品的融合也不仅仅体现在主菜餐食上,也体现在咖啡、茶饮等餐饮业态与产品上。

咖啡是一个很有代表性的行业,一旦养成了咖啡的消费习惯,这就是一种强需求,这也导致了咖啡的消费场景非常多元化,从咖啡馆、在家制作到办公室、户外等,围绕这些场景出现了咖啡馆、即饮咖啡、速溶咖啡、挂耳咖啡、咖啡液等不同类型的咖啡服务或咖啡产品。

从咖啡这个行业可以看到,许多有一定规模的咖啡连锁企业进行业务多元化,以全球视野来看,星巴克包装零售咖啡业务每年营收有20多亿美元,目前这块业务已经被雀巢收购,并且双方组建了全球咖啡战略联盟,建立咖啡联盟那一年星巴克年营收为200亿美元

这家咖啡巨头公司是由包装零售咖啡企业JDE与连锁咖啡企业Peet's合并而来,其中Peet's虽然主营业务是咖啡连锁,但是其包装零售咖啡以及即饮咖啡在Peet's品牌2019年营收中占比为43%左右,具体数据为Peet's在2019年营收为9.83亿美元,包装零售咖啡与即饮咖啡年营收为4.23亿美元。

还有illy这样家族型咖啡企业,长久以来业务主要集中在咖啡种植、生产、销售上,既在零售渠道中直接面对消费者,也通过作为餐饮企业的供应商提供店内咖啡的解决方案,近年来也在尝试自己直接进入咖啡馆市场,进一步将咖啡业务融入到不同的消费场景中。

我们在之前的Weekly文章中有提到过喜茶成立喜小茶瓶装厂进入饮料领域,目前推出的产品包括NFC果汁和气泡水,除此以外喜茶主品牌也有很多类型的预包装食品,包括希腊酸奶、袋泡茶、冰淇淋、坚果、薯条、饼干等产品。

这就衍生出来一个非常核心的问题,针对不同类型的公司来说,餐饮预包装食品化的品类边界以及产品边界在什么地方?

对于餐饮连锁企业来说,比较直接的是将特色菜做成主菜餐食类的包装类冷冻食品或常温的方便食品、一些特色食材做成包装食品以及围绕特色风味开发复合调味品产品。但也可以进一步去思考,自身的特色以及品牌定位是否有能力覆盖到其他品类,例如星巴克迎合中国饮食文化每年都在大力推广的星冰粽,喜茶专门推出喜小茶瓶装厂子品牌,进入NFC果汁以及气泡水领域。

对于餐饮企业来说,品类边界和产品边界可以非常宽广,不局限于餐厅菜单所能提供的菜谱,可以根据餐厅自身定位以及风格来制定边界,例如海底捞在餐厅内推出了自有品牌的精酿啤酒,在2019年实现4.32亿RMB销售额,这相当于一个中型啤酒企业的规模了,并且海底捞还计划为精酿啤酒产品在全国范围内招商,进入其他零售渠道以及餐厅渠道。

海底捞精酿啤酒业务线取得很好的成绩,背后既有火锅配啤酒这个场景,也有海底捞强大的品牌势能作为基础,而很好的品牌基础也是拓宽边界的基础。

作为预包装食品企业而言,在餐饮预包装食品化的趋势下,由于基础与优势和餐饮企业不尽相同,所以能够进入的品类以及可以开发的产品并没有那么多元化,相对于餐饮企业而言其边界要更窄一些,即更多是需要去围绕餐食场景来展开,方便食品、主菜餐食、汤类产品等产品是比较好的切入点,在这些有一定基础上之后可以往调味品做延展,但如果往其他方面延伸的话,也就脱离了餐饮预包装食品的范畴。

餐饮食材的供应链企业有机会在餐饮预包装食品化趋势下抓住很好的机会,这些机会可以分成两种类型,即继续作为供应链服务商,或者将业务线延伸至品牌端,做自有品牌的餐饮类预包装食品。

从品类边界和产品边界来说,每一种类型企业的边界都不太一样,但其中都有一个核心:围绕餐食,而餐食上的饮食方式与需求变化,才是餐饮与预包装食品深度融合的根本。

2、国外不同国家&地域饮食文化与冷冻食品、主菜餐食产品发展之间的关系,以及行业概况是怎么样的,对于中国餐饮与预包装食品的发展有什么样的启示?

现代冷冻食品工业起源于1917年,美国人Clarence Birdseye在加拿大从事贸易相关工作,发现当地居民在北极温度下迅速将鱼类和肉类食品进行冷冻,以此来延长保质期,Clarence Birdseye将这种方法带回美国,并且创建了冷冻食品公司Birds Eye,后来Clarence Birdseye被称为现代冷冻食品之父。

目前Birds Eye属于美国第二大冷冻食品公司Conagra Brands旗下品牌,更早之前Birds Eye是被Pinnacle Foods收购,而Conagra Brands获得Birds Eye是在2018年6月整体收购了Pinnacle Foods。

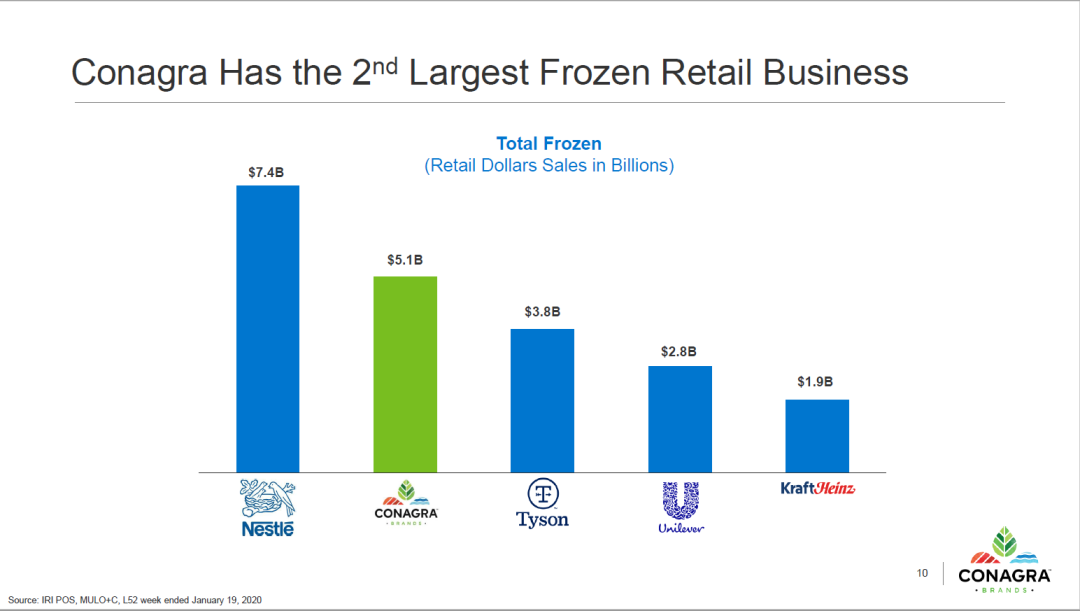

根据Conagra Brands在2019年业绩演示报告的信息显示,目前美国冷冻食品市场,雀巢市场规模排在第一位,Conagra Brands排在第二,其次是肉类制造商Tyson、联合利华以及卡夫亨氏。

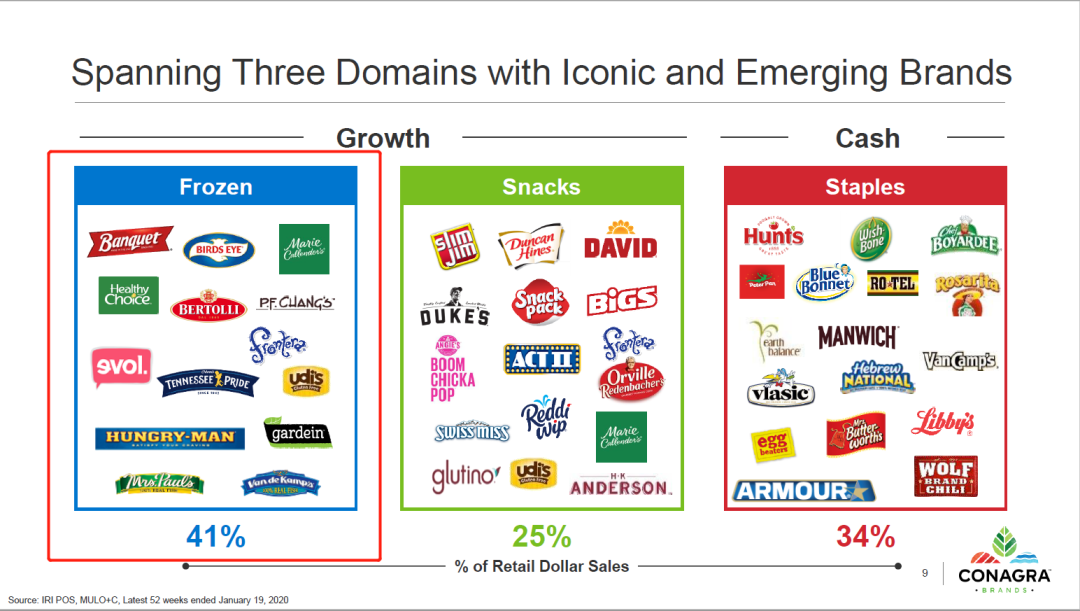

Conagra Brands旗下一共有三大板块业务,其中冷冻食品业务占比最高,按零售额计算占整体的41%,Staples食品类别其次,零售额占比为34%,占比最小的业务类别是零食,为25%。

在Conagra Brands冷冻食品业务类别中,有超过14个品牌,其中Banquet是最早在冷冻食品业务上的布局,在1980年收购而来,产品以冷冻馅饼、主菜餐食为主,目前也是Conagra Brands在冷冻食品业务的核心品牌之一。上文提到的核心品牌是Birds Eye,旗下一共有三条产品线:Birds Eye、Birds Eye C&W、Birds Eye Volia,分别对应的是蔬菜混合、蔬菜、餐食类的冷冻食品。另一个核心品牌Marie Callender是2010年收购冷冻食品制造商American Pie获得,旗下以冷冻馅饼、主菜餐食为主。

从这几大冷冻食品的产品来看,是比较典型的美国餐食类型,均以主食为主,即可以产品可以作为一餐来食用,也有Frontera这样的主打墨西哥风味的冷冻食品品牌,旗下产品包括了食材、调味料以及主菜餐食类产品。Conagra Brands旗下另外一个比较经典的品牌是gardein,这是一个主打植物基成分的冷冻食品品牌,旗下产品以植物基肉为主,也包括主菜餐食和罐头汤类产品,其中植物肉类型有鸡肉风味、牛肉风味、猪肉风味以及鱼肉风味等。

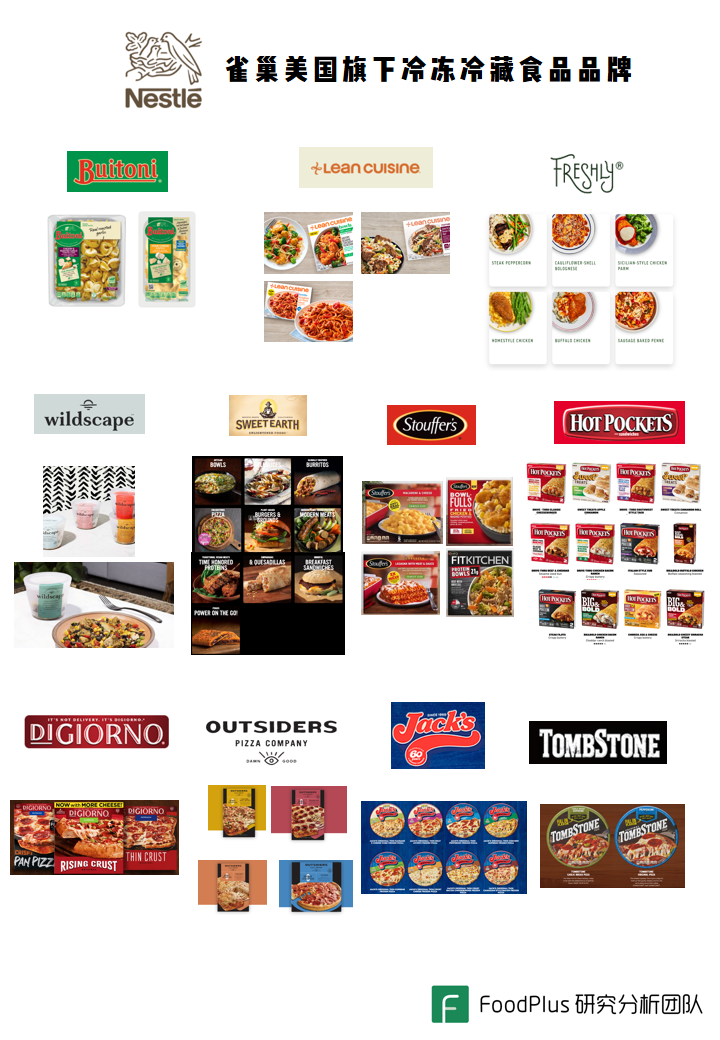

作为美国冷冻食品市场份额第一的雀巢,旗下冷藏与冷冻食品品牌数量并没有Conagra Brands那么多,相比之下比较精简,以冷冻披萨为主,也覆盖了意面以及其他类型的主菜餐食产品。

从以上品牌及产品进一步了解可以观察到,在冷冻披萨类别里有4个品牌,主菜餐食类有5个品牌,特色类冷冻食品有2个,不论是哪一种类型,针对的都是餐食场景,旗下大部分产品的单一产品均可满足一餐的饮食需求,当然这种餐食以便捷性为主。

这也跟美国的饮食文化有关系,主食的类型丰富多样,菜则以肉类为主,雀巢、Conagra Brands为代表的食品制造商占据主食类的主要份额,而肉类的主菜类型则以Tyson和荷美尔、史密斯菲尔德为代表,不过这几家也都有主食类的产品,不过并不是最核心的产品线。

不同于美国市场,亚洲市场的烹饪文化与饮食习惯更加精细化一些,相比于美国也更加注重菜而非主食,这是亚洲市场与美国市场差异的主要体现。

日本、韩国、中国的饮食文化中有一些相似之处,也有很大不同,相似之处比如调味料非常丰富且多元化,而调味是亚洲烹饪文化非常核心的一部分。

日本市场由于已经全面进入老龄化社会,所以很多食品企业都会针对这个群体开发适合老年人群体的餐食,这是日本市场最大的不同点,同时也可以看到日本市场的餐食类产品既有日本风味特色的,也有中式、韩式以及西式的餐食料理,这一点在味之素上体现得尤为明显。

从日本这6家代表性食品企业来看,可以大致做一定的分类,丘比食品、龟甲万核心业务是调味品相关的,日清食品则是一家方便食品公司,而味之素和Fujicoco在食材端介入得更深,大冢食品以功能性饮料为主营业务,而背后公司是一家制药企业。

韩国的这三家食品企业都有进入中国市场,不过只是旗下一部分品牌和产品进入中国,其在韩国本土市场品牌和产品比较多元化,其中年糕、泡菜、面条是每家都有相应的产品线,在此基础上每家主打的特色产品稍有不同,比如CJ希杰旗下的必品阁,主打的是饺子、汤类产品,也包括米饭,旗下也有针对西式菜品的品牌,而圃美多则是侧重在豆腐相关的菜品上。

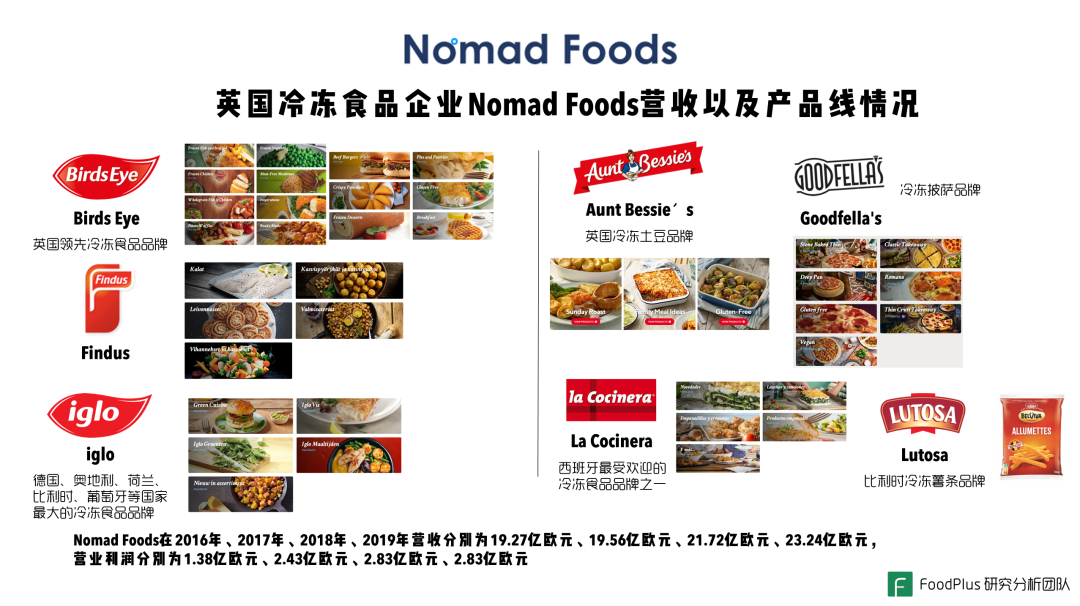

如果把视野放到欧洲市场,又有许多不同,冷冻蔬菜、冷冻鱼是比较常见的食材类冷冻食品,比如FRoSTA AG旗下冷冻食品均以鱼和蔬菜为主。在主菜餐食类冷冻食品中,不仅和亚洲市场有较大区别,和美国市场也有一定区别,比如冷冻土豆及薯条。

从以上不同国家的产品类型来看,餐食类都是核心品类,其次是配菜类,比如在美国、欧洲,餐食类以披萨、意面、汉堡、蔬菜谷物为主,配菜则是肉类和海鲜,在亚洲市场,餐食类以面食、米饭为主,配菜并不明显,反而汤是核心类别。

从以上信息,我们可以看出,不同国家确实由于饮食文化不同,所以在冷冻食品以及主菜餐食类产品有较大的不同,而中国市场饮食文化在不同省份有一定差异,这也是在中国做餐饮与包装类食品必须要考虑的因素。

3、中国市场餐饮预包装食品化的机会在哪里,现在及未来的行业格局是什么样的?

从中国餐饮预包装食品化的基础以及趋势来看,我们大致可以把企业分成三种类型,核心的是餐饮企业以及包装食品企业,而上游供应链企业有一定的挖掘价值。

文章最开始我们提到,餐饮预包装食品化的这种趋势应该以预包装食品的视角来看待这件事情,而不是以餐饮零售化的视角来看待,核心是因为两个方面:①、从市场竞争的维度,这并不是餐饮企业与餐饮企业的竞争,而是餐饮企业、包装食品企业、上游供应链企业之间的竞争,而竞争的核心是包装食品;②、从餐饮企业预包装食品的规模化发展角度来看,要想取得规模化发展就必须要以消费品品牌以及消费品公司的运营方式来发力这块业务。

从市场成熟度来看,食材类冷冻食品发展历史最为悠久,也是冷冻食品这个类别里竞争最为激烈的市场,不过其中也有一些还在发展阶段的产品类别:预制菜。同样是在冷冻冷藏这个类别里,相比较之下冷冻冷藏的熟食或即食类产品还处在早期阶段,在熟食里,周黑鸭、绝味鸭脖是一种类型,紫燕百味鸡则是另一种类型,而即食里目前餐食、主菜相对空白,餐饮企业在这个领域有机会。

在大的方便食品类别里,方便面属于成熟市场,而自热食品、速煮面属于待发展的市场,尤其是自热食品最近这几年的发展,以及以螺蛳粉为代表的速煮类食品。在自热食品与速煮面之间,相对而言速煮面在产品上可以有多元化的形式,是一个可以通过差异化竞争力突围的市场,而自热食品则竞争会更加激烈一些。

复合调味品目前来看,除了火锅底料以及酱料比较成熟之外,其他类别的消费习惯并没有养成,而各个地区的特色酱料已经比较多,想要突围并不容易,唯有在产品上深挖才有可能,即复合调味的类型与地区风味的深度挖掘。

从另外一个维度,如果熟食或即食类产品渗透率提高,复合调味品的机会在上游供应链端,而这是大型供应链企业的机会。

RTD饮料与酒是一个需要场景与想象力的机会挖掘方向,RTD咖啡是有咖啡的场景,喜茶推出喜小茶瓶装厂则是新创茶饮的场景与喜茶在预包装业务给自己的想象空间,同时海底捞如果精酿啤酒能够进入零售渠道以及其他餐饮渠道,则会给餐饮企业在预包装酒水饮料业务上打开想象空间。

从餐饮行业的角度来说,如果未来没有可能出现海底捞与颐海国际这样的组合,有可能餐饮预包装食品化的机会会被包装食品企业抓住。而对于上游供应链企业来说,现在是很好建立ToC业务的时机。

4、对于餐饮企业、预包装食品企业、供应链企业来说,应该如何把握住这次机会?

不论是哪一种类型的企业,发展餐饮预包装食品业务需要充分发挥自身的优势,同时规避掉自己的不足,而这些不足也是需要去挑战、克服的。

比如以海底捞为例,海底捞与颐海国际的组合就属于充分发挥优势、规避不足或克服挑战的典型例子,独立的公司来运作,从火锅底料开始到自热火锅以及酱料等产品,一个品类一个品类攻克,全渠道运作来扩大自身规模。

对于餐饮企业来说,将预包装食品业务放到什么样的战略位置以及组织框架内是基础,其次是建立起消费品公司的运营体系。

而对于上游供应链来说,由于ToC和ToB是不同的运作逻辑,如果想要做ToC业务,就需要交给懂ToC业务的团队去做,同时不同类型的公司都在发力餐饮预包装类食品,这也是扩大ToB业务规模的机会。如果组织能力跟得上,双线并行是很好的一种策略。

而对于预包装企业来说,如何成功站稳脚跟,并在此基础上拥有持续创新的能力很关键,规模建立起来之后,又拥有持续创新的能力,就有能力将业务成功复制到多个品类中去。